هيمنة أسهم التكنولوجيا.. هل تشكل مساراً صحياً للسوق؟

07:51 - 10 يونيو 2024

تشهد "وول ستريت" حتى الآن عاماً مميزاً، تُعبر عنه المستويات القياسية التي بلغتها المؤشرات الرئيسية، بينما الحصة الكبيرة من المكاسب تأتي من عدد قليل من شركات التكنولوجيا، لا سيما تلك المرتبطة بالذكاء الاصطناعي، مما يثير القلق بين بعض مراقبي السوق ممن يضعون شبح "الفقاعة" نصب أعينهم، ضمن السيناريوهات المحتملة.

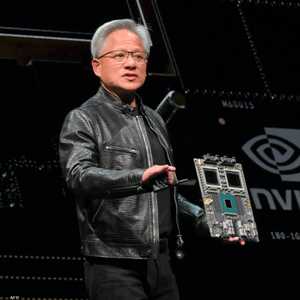

تتمتع شركات مثل إنفيديا ومايكروسوفت وآبل وألفابيت وميتا، باستثمارات وقدرات مالية ضخمة، مما يجعلها مرنة بشكل غير عادي في مواجهة ارتفاع عائدات السندات وحالة عدم اليقين المحيطة بسياسة بنك الاحتياطي الفيدرالي الأميركي بخصوص أسعار الفائدة.

وبالتالي كان أداء تلك الأسهم ذات القيمة السوقية الكبيرة جيداً في مواجهة أسعار الفائدة الأعلى لفترة أطول، خاصة مع الدعم القوي من حماس الذكاء الاصطناعي وزيادة الطلب عليه.

حتى أن ثلاث من تلك الأسماء تصل قيمة كل منهم إلى حوالي ثلاثة تريليونات دولار (مايكروسوفت الأكبر عالمياً بقيمة 3.15 تريليون دولار، تليها آبل بقيمة 3.019 تريليون دولار، ثم إنفيديا بقيمة 2.973 تريليون دولار حتى نهاية الأسبوع الماضي). وتمثل تلك الشركات الثلاثة معاً القيمة المجمعة لأصغر 350 سهمًا في مؤشر S&P 500، وفقاً لـ Bespoke.

وبحسب تقرير لمجلة INC الأميركية المتخصصة في عالم المال والأعمال، فإنه على الرغم من أن الأداء قوياً للغاية، إلا أنه أدى إلى ارتفاع قيمة المؤشرات القياسية و"تحريف" السوق، بمعنى أن الشراء في صندوق مؤشر S&P 500 اليوم يعني أن 20 بالمئة من محفظتك مرتبطة بثلاث شركات تقنية كبيرة. ومع ذلك، فإن التقييمات المرتفعة لا تعني بالضرورة تقييمات ممتدة أو حتى فقاعة.

ويشير تقرير المجلة إلى أن أسعار الأسهم تعكس بشكل طبيعي مقدار القيمة التي يعتقد المستثمرون بأن الشركة ستخلقها في المستقبل. ولذا يبدو أن شركة عملاقة مثل إنفيديا، على سبيل المثال، في وضع يمكنها من خلق قيمة هائلة في السنوات المقبلة، مما يشير إلى أن ارتفاعها الصاروخي في أسعار الأسهم قد يكون له ما يبرره.

وكتب مايكل موبوسان من مورغان ستانلي في مذكرة الأسبوع الماضي: "إن القيمة السوقية النسبية لأسهم هذه الشركات ليست بدون أساس جوهري"، موضحاً أن السوق ذات الثقل الكبير ليست غير عادية تاريخياً، خاصة إذا كانت الأسهم الأكبر تولد أكبر قدر من المال للمساهمين، لا سيما شركات مثل إنفيديا ومايكروسوفت وآبل، والتي هي من بين أعظم مولدات الثروة، ويتوقع المستثمرون استمرار ذلك الاتجاه.

وبينما قد يبدو التركيز الحالي على تلك الأسهم مرتفعاً نسبياً مقارنة بالعقد الماضي، لكن على المدى الطويل، ليس من الواضح أنه حالة استثنائية، بحسب موبوسان.

وفي الفترة بين عامي 2013 و2023، زادت حصة أكبر 10 شركات من إجمالي القيمة السوقية للأسهم بشكل كبير، حيث بلغت 19 بالمئة، وهذه الشركات العشرة نفسها حققت 47 بالمئة من إجمالي الأرباح. وذلك مقارنة مع المستويات المحققة في الفترة من 1990 إلى 2023، عندما كانت حصة أكبر 10 شركات من إجمالي القيمة السوقية للأسهم 17 بالمئة وحققت 46 بالمئة من إجمالي الأرباح الاقتصادية.

وهذا يوضح أن التركيز على عدد قليل من الشركات الكبيرة ليس جديداً أو غير اعتيادي، حيث كان موجوداً بشكل مشابه في الفترات الزمنية السابقة، وفق ما يؤكده موبوسان.

فقاعة "الدوت كوم"

في المقابل، قال خبير تكنولوجيا المعلومات، العضو المنتدب لشركة IDT للاستشارات والنظم، محمد سعيد، في تصريحات خاصة لموقع "اقتصاد سكاي نيوز عربية"، إن شركات الإنترنت كانت قد شهدت طفرة كبيرة في فترة التسعينيات، إلى أن حدث تراجع شديد وانفجرت الفقاعة في بداية الألفينات فيما عرف باسم "فقاعة الدوت كوم".

وأوضح أن ظاهرة انتشار شركات الإنترنت كانت جديدة في عقد التسعينات وبداية العام 2000 وقد وصلت إلى مستويات سعرية قياسية، وجميعها بعد ذلك تعرضت إلى خسائر بالغة، موضحاً أنه على سبيل المثال شركة أمازون التي تصل قيمتها السوقية الآن إلى حوالي تريليوني دولار، كانت قد شارفت على الإفلاس حينها، كما فقدت مايكروسوفت بعد الفقاعة نحو نصف قيمتها.

وذكر أن الارتفاعات الحالية التي تحققها شركات التكنولوجيا، لا سيما العاملة في قطاع الذكاء الاصطناعي، شبيهة لما حدث خلال فقاعة الدوت كوم، لكن شركة مثل إنفيديا خصوصاً لا تسير في نفس سياق تلك الشركات، مستدلًا على ذلك بعدة عوامل، وهي:

- إنفيديا حققت مكاسب كبيرة على مستوى القيمة السوقية، وتشهد أرباحها طفرات قوية بدعمٍ من تصاعد الإقبال على منتجاتها المتطورة والمبتكرة.

- لدى الشركة خطط مستقبلية تؤكد أنها مازالت قادرة على تحقيق مكاسب أكبر، ما يدفعها نحو تجنب نفس السيناريو الخاص بفقاعة الدوت كوم.

- إنفيديا لديها أعمال حقيقية ومصانع تحقق أرباح حقيقية منها، وهو ما يختلف عن السيناريو السابق، حيث كانت الشركات آنذاك هشة.

وفي تقدير سعيد، فإن التفوق الذي تشهده إنفيديا هو ظاهرة تقتصر عليها فقط ويتسق مع التطور الذي يحدث فيها، وليس بالضرورة ينطبق على الشركات العاملة في قطاع الذكاء الاصطناعي جميعها.

وحققت إنفيديا بمفردها أكثر من ثلث المكاسب في مؤشر S&P 500 القياسي في وول ستريت هذا العام، وفقًا لبيانات بلومبرغ، مما أثار مخاوف في بعض الأوساط من حدوث "فقاعة" غير مستدامة.

ارتفعت أسهم إنفيديا بأكثر من 24 بالمئة، منذ أن أعلنت الشركة عن أرباح الربع الأول في شهر مايو وكانت تشهد ارتفاعاً ملحوظاً منذ العام الماضي.

ظاهرة تقلبات الأسعار

من جانبه، أشار كبير الاقتصاديين في شركة ACY في أستراليا، نضال الشعار، في تصريحات خاصة لموقع "اقتصاد سكاي نيوز عربية"، إلى "ضعف اليقين بشأن مستقبل التكنولوجيا أو المنتج الذي يخص الشركات التكنولوجية".

وتحدث عن عوامل من شأنها دعم تقلبات أسهم شركات التكنولوجيا بعد ذلك؛ من بينها ظهور منافسة قوية قد تؤدي إلى إضعاف حصة السوق لشركة ما لحساب أخرى، مشيراً إلى أنه على سبيل المثال شركة إنفيديا الآن تهيمن -في وضع شبه احتكاري- على ما يخص شرائح الذكاء الاصطناعي التوليدي، ولكن نرى حاليا بزوغ شركات أخرى تتقدم وتتطور في نفس المجال ما يشكل منافسة شرسة، وهو ما سيؤثر على توقعات حصتها في السوق مستقبلاً.

وتسيطر إنفيديا على ما يقدر بنحو 80 بالمئة من حصة السوق في شرائح الذكاء الاصطناعي لمراكز البيانات، والتي تجتذب استثمارات بمليارات الدولارات من كبار موردي خدمات الحوسبة السحابية.

وتوقع أن تتعرض أسهم إنفيديا إلى تقلبات سعرية بحسب التطور التكنولوجي في مجال الذكاء الاصطناعي وشدة المنافسة، لافتاً إلى أن الـ AI أصبح عبارة عن "منطقة حرة" لكل الشركات أن تعمل به، لكن قريبا سوف تتدخل الحكومات والمجتمعات المدنية في تحديد أطر معينة لحدود المجال، وهو ما سيؤثر على قدرة الشركات لتقديم منتجات جديدة.

وأضاف الشعار في معرض حديثه مع موقع "اقتصاد سكاي نيوز عربية":

- مواكبة التكنولوجيا الحديثة من الطبيعي أن تؤثر في أسعار أسهم الشركات التي تتبنى هذه التكنولوجيا، خاصة عندما تكون واعدة كما هو الحال حالياً مع الذكاء الاصطناعي التوليدي.

- إنفيديا تمثل دور البطل في مجال الذكاء الاصطناعي، ولكن في نفس الوقت هناك أبطال آخرين مرشحين لاتخاذ نفس الدور منهم مايكروسوفت وغوغل وشركات أخرى.

- ارتفاعات "أسهم التريند" وهو الاتجاه الحالي من قبل المستثمرين، سواء كان بمجال التكنولوجيا أو أي مجال آخر، تتعرض بشكل طبيعي -حسب تقلبات السوق- لانخفاضات ومستوى ارتفاعات في مسيرتها التاريخية، وهو ما حدث لشركات مثل مايكروسوفت وغوغل ومن قبلهما ياهو.

- عندما تقوم الشركات بإثبات جدارتها تشكل حاضنة استثمارية رائعة للمستثمرين، لكنها في نفس الوقت تحتاج إلى صبر منهم، على سبيل المثال المستثمر الذي صبر على مايكروسوفت وغوغل حقق نتائج إيجابية، وفي نفس الوقت يجب أن تكون هناك مقاومة من قبل المستثمرين تجاه المطبات الطبيعية التي قد يقع فيها سعر السهم مرة أخرى.